本站讯 北京时间10月27日上午消息,360金融昨日正式向美国证券交易委员会(SEC)提交招股书,申请在美国纽交所上市,股票代码为“QFIN”。

360金融本次IPO预计最高募资额不超过2亿美元。招股书中暂未透露IPO发行价格区间及股票发行数量。本次IPO承销商为高盛和花旗。

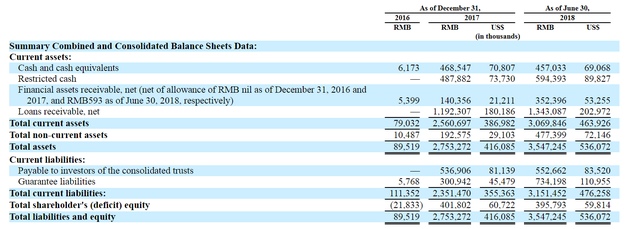

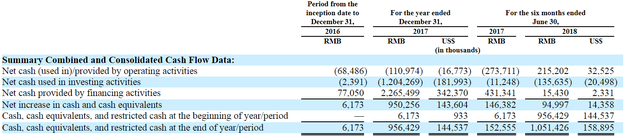

招股书中披露,360金融营收不断增长,但公司尚未实现净盈利,且净亏损金额有所扩大。

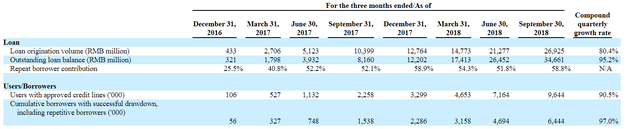

以下为招股书中运营与财务数据:

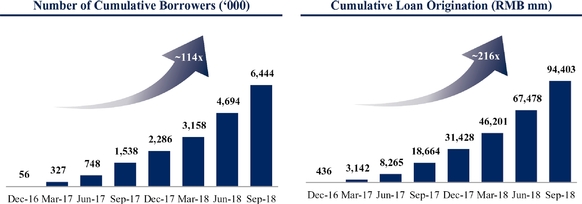

截止2018年9月30日,公司已经累计拥有640万名借款者,累计发放贷款944亿元,还有347亿元待结款项,也就是说,自2016年四季度以来,公司各季度的复合季度增长率分别达到97.0%、115.6%、95.2%。

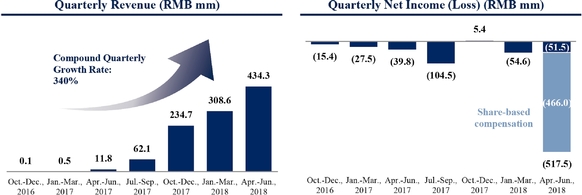

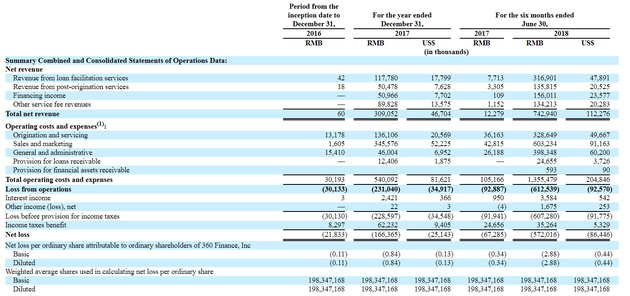

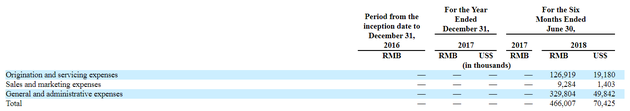

公司的营收主要来自贷款服务费(Loan facilitation service fees)以及贷后服务费(Post-facilitation service fees)。由于业务快速增长,加上出色的运营模式,公司可以快速增强盈利能力:

– 截止2017年12月31日的一年里,公司获得净营收人民币3.091亿元;

– 截止2018年6月30日的六个月,公司的净营收达到7.429亿元,2017年同期约为1230万美元,年同比增长率达到5939.8%。

但由于2017年以来业务扩展加快,公司尚未实现净盈利,且净亏损金额有所扩大:

– 2018年4月,开曼控股公司360 Finance, Inc.成立,之后公司才能向员工派发期权。截止2018年6月30日的六个月,公司的净亏损达到5.72亿元,创下新高,2017年同期约为6730万美元。如果扣除股权激励(share-based compensation) ,截止2018年6月30日的六个月,公司的调整后净亏损约为1.06亿元。

– 截止2017年12月31日的一年里,公司的净亏损约为1.664亿元;

– 自成立至2016年12月31日,公司的净亏损约为2180万元。

以下为详细财务和运营数据:

站长资讯网

站长资讯网